亚洲加密税收全景图:从免税天堂到重税区域,一览各国税收政策结构

作者:Tiger Research

编译:深潮TechFlow

TL;DR-

各国的税收政策形式多样,包括税收豁免、累进税制、统一税率、过渡性方案以及基于交易的税收,这反映了每个国家不同的经济战略和政策优先事项。

-

政府希望通过税收增加财政收入,而投资者则担心过高的税负会影响盈利能力,这种矛盾导致资本流向海外交易所。

-

要实现加密货币税收政策的成功,必须制定平衡的政策,不仅关注税收收入,还要促进市场的健康发展。

自加密货币市场诞生以来,对其交易的税收问题一直是争论的焦点。核心矛盾在于政府和投资者的不同立场:政府希望通过税收增加财政收入,而投资者则担忧过高的税负会降低投资回报。

尽管如此,税收作为现代经济体系的核心组成部分,不仅是政府收入的重要来源,也是推动市场发展的关键机制。对于加密货币市场而言,税收政策被寄予厚望,主要体现在以下三个方面:

首先,税收可以帮助建立一个规范化的市场。以股票市场为例,征收交易或利润税往往意味着资产获得官方认可,从而为市场活动提供稳定的基础。

其次,税收能够增强投资者保护。比如,美国在 2010 年通过《消费者金融保护法案》,设立了消费者金融保护局 (CFPB),以保障投资者权益。在 Web3 市场中,合理的税收政策和监管可以限制随意的产品发行和误导性广告,从而减少欺诈行为,保护投资者的合法权益。

最后,税收政策能够通过明确加密货币的法律地位,加速其与传统金融系统的融合。这种融合有助于提升市场的稳定性和投资者的信任度。

然而,由于加密货币市场具有独特性,仅借鉴股票市场的经验难以完全实现这些积极作用。随着加密货币市场的迅速扩张,许多现行税制被批评为“掠夺性”的价值提取手段,这也加剧了政府与投资者之间的矛盾。

在这样的背景下,本报告将分析亚洲主要国家的加密货币税收政策,并探讨上述三大作用(市场规范化、投资者保护和系统整合)在这些国家的实施情况。通过多角度的分析,本报告希望为政府和投资者提供更全面的视角。

2.亚洲主要市场的加密货币税收对比分析

来源:X

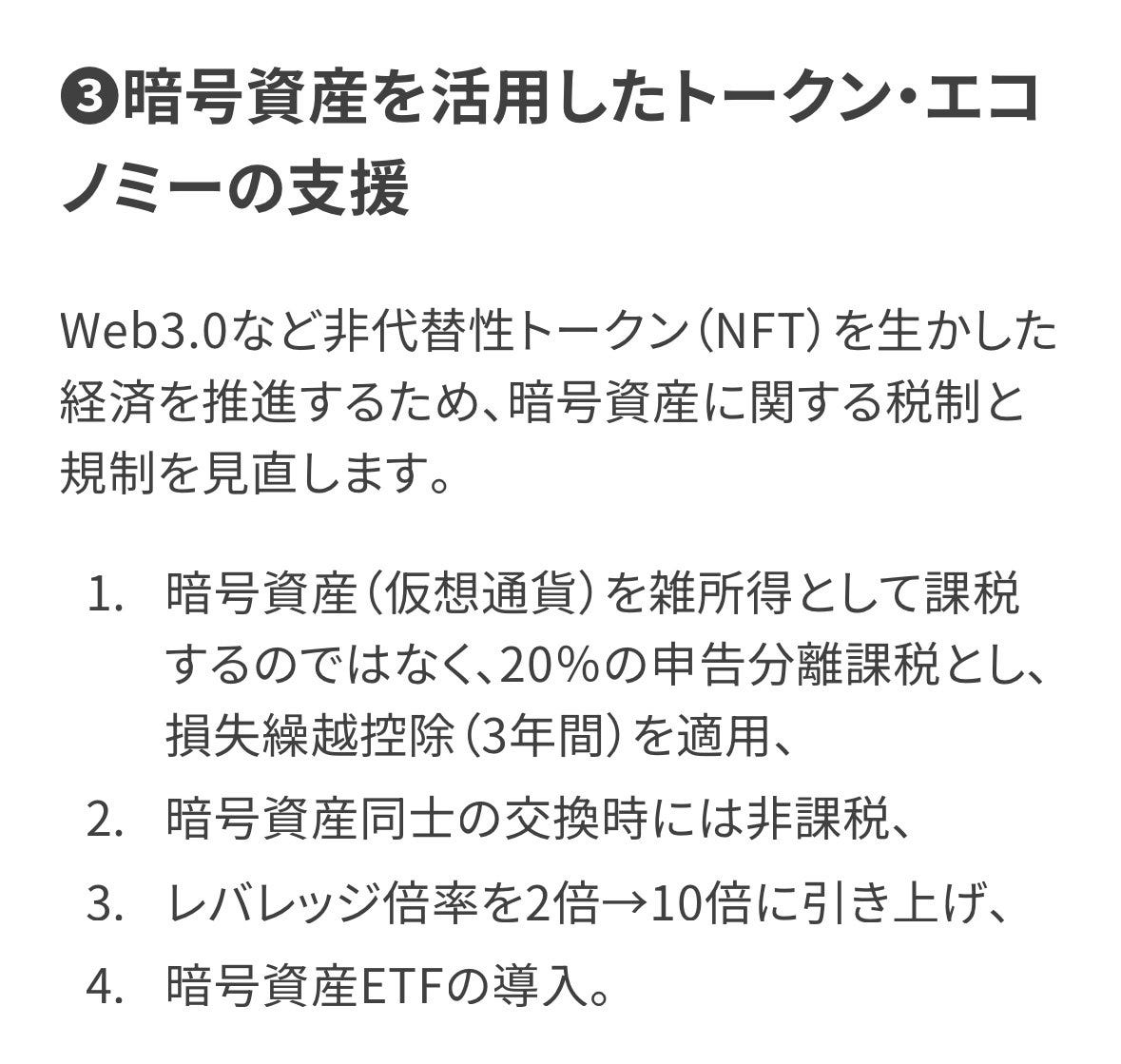

分析亚洲主要国家的加密货币税收政策后,可以发现五种不同的政策模式。这些差异反映了各国在经济结构和政策优先事项上的不同考量。

例如,新加坡对资本利得税予以豁免,仅对被认定为商业收入的加密货币征收 17% 的所得税。这种灵活的政策不仅降低了投资者的税负,也巩固了新加坡作为全球加密货币中心的地位。同样,香港正在研究对对冲基金和家族办公室的投资收益实行免税政策,以进一步吸引机构投资者。

免责声明:本站所有内容不构成投资建议,币市有风险、投资请慎重。

- 嘻哈财经