预测市场「捞金」 11 式

撰文:Pix

编译:Saoirse,Foresight News

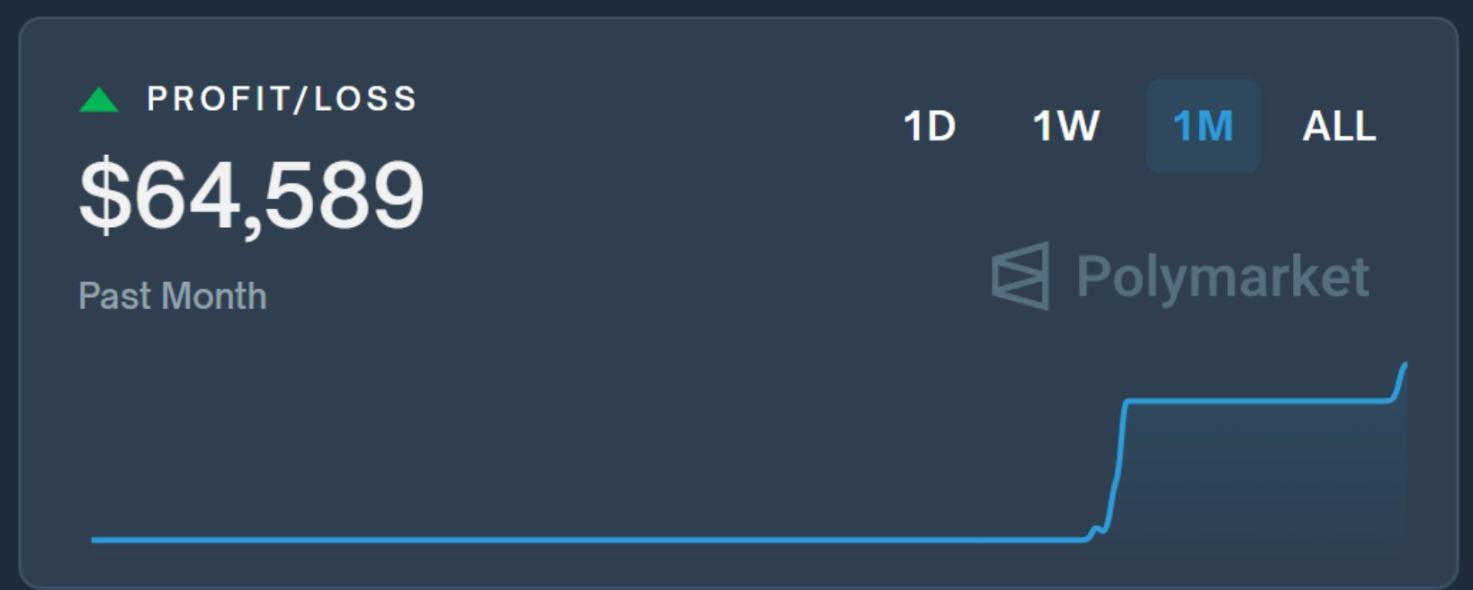

译者前言:人们对预测市场的认知多停留在「事件打赌」层面,而本文作者以 6.4 万美元月度实战收益揭示了其深层逻辑 —— 这里不是赌场,而是藏着定价偏差、市场滞后等结构性机会的盈利系统。11 种策略从跨市场套利到反身性操作,希望能为读者打开新视角,无论是交易者还是市场观察者,都能从中得窥门径。

大多数人觉得预测市场是用来打赌的,但这仅仅是表层功能。

在行家眼里,它们还能揭示更多:

-

定价不合理的赔率

-

反应滞后的市场

-

跟风的羊群行为

-

可被影响的反身性循环

如果你懂这些系统的运作逻辑,就不会只局限于为结果下注,而是能从市场结构中直接获利。

以下是我实操的 11 种方法详解:

套利策略 1、跨市场套利同一事件在不同平台赔率不同。比如 Polymarket 上「特朗普获胜」的赔率可能是 55%,而 Kalshi 上则是 48%。

这时低买高卖,就能赚取无风险预期收益。

可以手动操作,也能通过 API 自动化执行。用凯利准则来控制交易规模效果更佳。(相关细节可见 FN 编译文章《KOL:我如何通过预测市场套利赚到 10 万美元》)

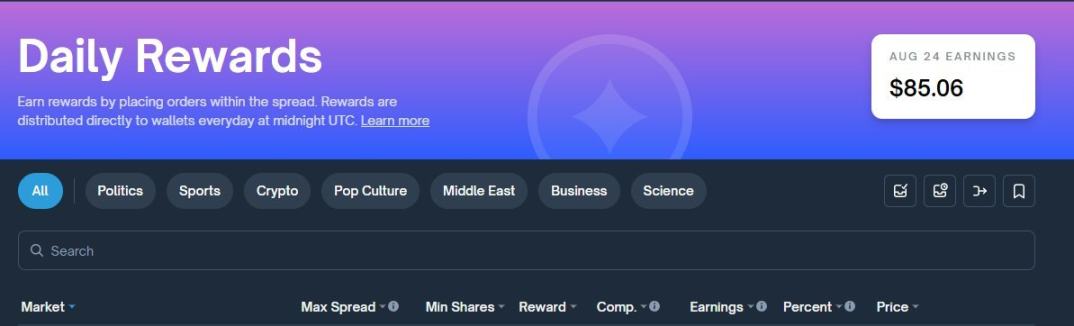

2、为市场池提供流动性

如果市场背后有自动做市商(AMM),你可以成为流动性提供者(LP)。

这类似于跨式期权策略,既能保持 delta 中性(delta-neutral,,指风险对冲状态),又能从交易活动中赚取手续费。

在波动大、关注度高的市场里,这种方式收益尤其可观。

3、贝叶斯更新 vs 市场滞后(贝叶斯更新:Bayesian Updating,指根据新信息不断调整对某个事件发生概率的判断,从而逐步接近更准确的结论。)

市场反应往往很慢,去中心化市场尤其明显。

比如某候选人退出选举,多数投注者不会立刻调整仓位。

但如果你有个能根据新信息实时更新赔率的模型,就能抢在他们行动前布局。

这段时间差就是你的利润空间。

元反身性与激励漏洞利用(元反身性:Meta-Reflexivity,它描述的是市场参与者的行为不仅受市场状态影响,还会反过来塑造市场本身,甚至改变市场所预测的事件结果的深层互动关系。)

4、交易预言机有些市场的结果判定依赖单一新闻源。

如果某个赌局的规则是「X 事件是否会在 Y 日期前发生(据 CNN 报道)」,那你其实不是在赌事件本身,而是在赌 CNN 会不会报道这件事。

免责声明:本站所有内容不构成投资建议,币市有风险、投资请慎重。

- 嘻哈财经