从 mNAV 溢价到千亿美元构想:Michael Saylor 的比特币信用帝国之路

作者:Lesley,MetaEra

在华尔街的金融创新史上,很少有人能像 Michael Saylor 这样,将个人信仰转化为企业战略,进而重塑整个行业的融资模式。这位 Strategy (原 MicroStrategy)的董事长,正在推动一场前所未有的金融实验:用永续优先股替代传统的股权和债务融资,为其激进的比特币积累战略持续「供血」。

据彭博社报道,今年以来,Strategy 通过四轮永续优先股发行,成功从市场吸纳约 60 亿美元资金,其中最新一轮发行的永续优先股「Stretch」(STRC)规模高达 25 亿美元。Michael Saylor 将 STRC 形容为 Strategy 的「iPhone 时刻」,强调其有潜力为比特币金库打开一个可扩展且低波动的资本市场准入渠道。

这家原本默默无闻的商业智能软件公司,仅凭对比特币的坚定信念,就撬动了如此庞大的资本杠杆。截至 8 月 18 日,Strategy 持有 62.94 万枚比特币,总投入 331.39 亿美元,按当前市价计算价值超过 720 亿美元。

全球持有比特币的上市公司 Top 100(来源:bitcointreasuries.net)

更引人注目的是,在最新的永续优先股发行中,散户投资者占比接近四分之一——这在传统企业优先股市场几乎不可想象。然而,这场金融工程的背后,是一位曾劝粉丝「卖肾买比特币」的激进布道者,以及愿意追随其信念的散户大军。

要理解这场可能重塑数字资产行业格局的金融实验,我们需要从头说起。

永续优先股的故事与机制永续优先股是一种没有固定到期日的混合型金融证券,兼具债券的收益确定性和股票的永续特征。发行公司无需偿还本金,只需定期支付约定的股息,这使得企业可以无限期使用投资者资金。

从投资者角度看,购买永续优先股相当于获得一份「永久收息权」——回报主要来自持续的股息收入,而非传统债券的到期本金回收。

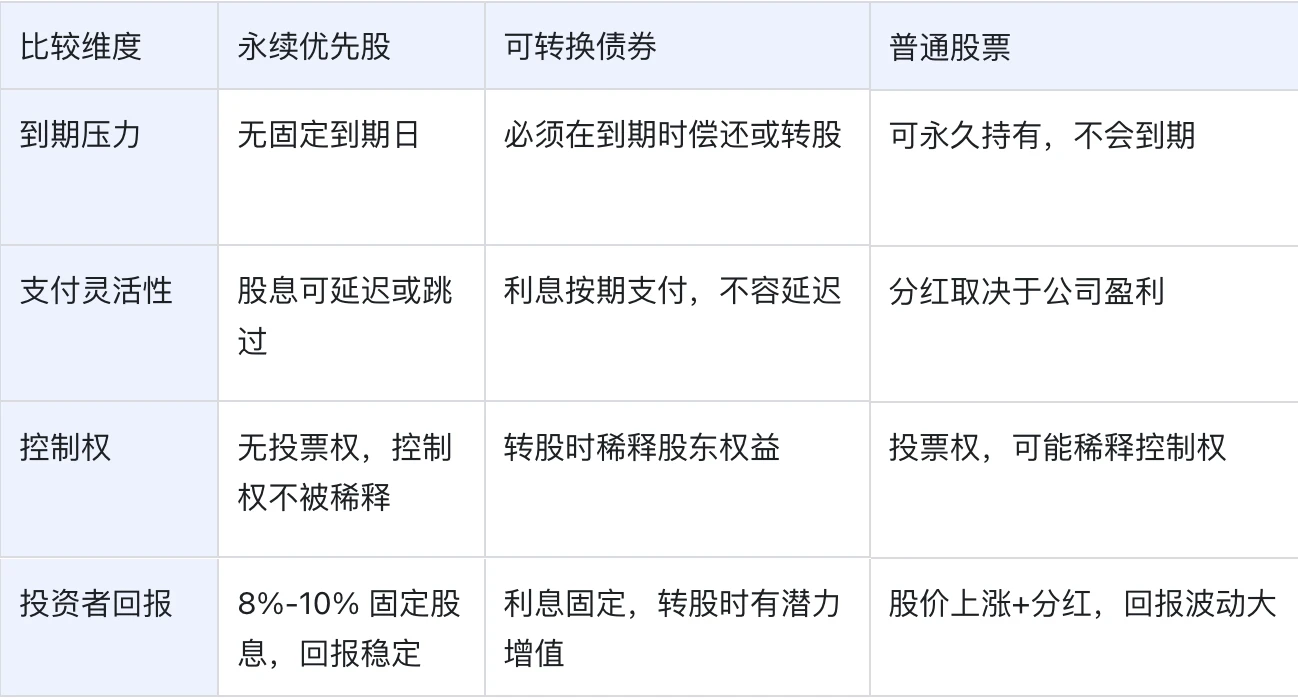

下表对比了永续优先股、可转换债券和普通股票在多个关键维度上的差异:

总结来看,永续优先股是一种介于债务与股权之间的「第三类融资工具」:

-

对于企业而言,它让企业能够在无需偿还本金的情况下长期锁定资金,借助灵活的股息安排减轻现金流压力,同时避免普通股增发带来的股权稀释;

-

对投资者而言,虽然在资本结构中地位低于债务,但永续优先股通常提供更高、更有保障的收益,并在公司清算时优先于普通股获得偿付。

正因如此,它兼具融资端的灵活性与投资端的稳定回报,正在成为企业资本运作中越来越重要的选项。

免责声明:本站所有内容不构成投资建议,币市有风险、投资请慎重。

- 嘻哈财经